限界税率手帳講座(2023.8.22)R

令和5年度税制改正により、

生前贈与を活用した相続税の節税対策は大きな転換点を迎えました。

誤解を恐れずに言うならば

「今までの常識が通用しなくなった」のです。

もちろん、相続税の税率は変わっていません。

贈与税の税率も変わっていません。

問題になっている改正項目は

「暦年課税制度」の改正では

「贈与財産の持ち戻し期間が“3年“から“7年“に延長された」

「相続時精算課税制度」の改正では

「110万円の基礎控除が創設された」

たったこれだけです。

しかし、超高齢社会において、この変化は

『生前贈与を活用した相続対策を根本から考え直す必要がある』

ほどのインパクトを持ちます。

もちろん、生前贈与を活用した相続対策そのものは

今も昔も相続対策の『王道』です。

この点は変わりません。

しかし……

税制改正によって

『計画なくして王道なし』

とも言える状況が訪れたのです。

生前贈与を活用した相続対策は『計画』が大事

『贈与財産の持ち戻し期間が3年から7年に延長された』

これだけ見ると「長くなったなぁ」とは思うものの

いまいちピンと来ないかもしれません。

しかし、これを具体的な『年齢』で言い換えると……

・60歳で生前贈与した財産が持ち戻されなくなるのは『67歳』

・70歳で生前贈与した財産が持ち戻されなくなるのは『77歳』

・80歳で生前贈与した財産が持ち戻されなくなるのは『87歳』

※厳密には贈与した日によって多少前後します

……いかがでしょうか?

ものすご~く遠い気がしませんか?

改正前の持ち戻し期間は3年でした。

3年はあっという間に過ぎますよね。

でも、7年となるとそう簡単にはいきません。

相続対策を実行している人は

自分の寿命を考えながら

いろいろな対策を打っています。

高齢ともなればなおさらです。

持ち戻し期間が7年もあるのに

「とりあえず毎年少しずつ贈与しよう」

なんて悠長なことを言える人が、どれぐらいいるでしょうか……?

そう。

「暦年贈与」を活用した相続対策は

『小さな額をコツコツの時代』

ではなく

『逆算して計画的に大口贈与』

へと変化したのです。

例えば

80歳で「生前贈与加算」がないようにするためには

73歳までに生前贈与を完了させる必要があります。

お客様の今の年齢から73歳まで、あと何年あるでしょうか?

こう考えていくと、気づきます。

「意外と時間がない!!!」

そう。

時間がないんです!

今回の税制改正により「暦年贈与」を活用した

節税対策の最大のポイントは

『生前贈与によって相続税を節税するには

“短期決戦”が必要になった』

ということです。

でも、短期間に多額の贈与をしたら

高額の贈与税がかかってしまいますよね?

そう!

これからは今まで以上に

『贈与税』と『相続税』のバランスが

重要なのです。

そして……

この『相続税と贈与税のバランス』を見るために

欠かせないのが『限界税率』なのです!

限界税率が分かれば『お客様の最適解』がわかる!

『限界税率』とは、相続税や贈与税といった

超過累進税率が採用されている税金において

「贈与額や相続財産の額」にかかる最高の税率です。

生前贈与を活用した相続対策は

『相続税』と『贈与税』それぞれの限界税率の差が

ポイントになります。

【贈与税額】なら

1,000万円贈与するとしたら……

500万円贈与するとしたら……

【贈与期間】なら

5年間だったら……

10年間だったら……

試行錯誤しながら

「いつまでに、何年間、いくら贈与するのがベストなのか?」を

探っていく。

贈与財産の持ち戻し期間が3年だったころは

「細かいことは置いといて、とりあえず500万円贈与しておこう!」

という方法にも十分効果がありました。

しかし、持ち戻し期間が7年となると

そうはいきません。

生前贈与による節税効果をしっかりと計算し、計画を立てていく。

そのために『限界税率』を活用することが求められているのです!

『限界税率』を見比べる資料はどこに……

しかし……

この『限界税率』。

意外にも、一覧できる資料がほとんどありません。

もちろん

条件を設定して、そのつど計算することはできます。

しかし、先ほどもお伝えしたように

これからの相続対策は

『相続税と贈与税の限界税率を見比べて、ベストなバランスを探る』

これが欠かせません。

だからこそ、営業現場では、

『見比べられる資料』が欲しい!

そんな資料があれば

お客様も営業マンもどんなに安心できることか……

それならばと、今回、私が作りました!

今回、あなたにお届けする

『新・限界税率手帳』は

相続と生前贈与のバランスをチェックしながら

相続対策を考えるために

ふさわしい資料を詰め込んだ

「相続対策の虎の巻」です。

この「限界税率手帳」を使いながら

これからの相続対策を

お客様と共に作り上げていくのです。

そのために、

午前から午後までの一日講座を

開講することにしました!

名付けて

『新・限界税率手帳講座』です!

「新・限界税率手帳講座」の内容は……

この講座は『ベストな生前贈与計画を立てるための具体的な方法』を

知識・ツール・セッションで身につける講座です。

令和5年度税制改正の内容も含まれますが

本題は

『改正を踏まえて生保営業マンはどうするか』

『資料は具体的にどう見せて、どう伝えるべきか』

『これから相続対策をしたいお客様に、具体的に何をすればいいか』

という、実践的な部分が中心となります。

先ほどお話しした『限界税率』について

講師の染宮がオリジナルで作成した資料(早見表)を元に

お客様への伝え方、お客様と相続計画を立てていく流れなどを

具体的に学ぶことができます。

この時に使用するのが『限界税率手帳』です!

『限界税率手帳』は

染宮のオリジナル資料はもちろん、いざ探そうと思うとなかなか見つからない

多種多様な早見表を一冊にまとめています。

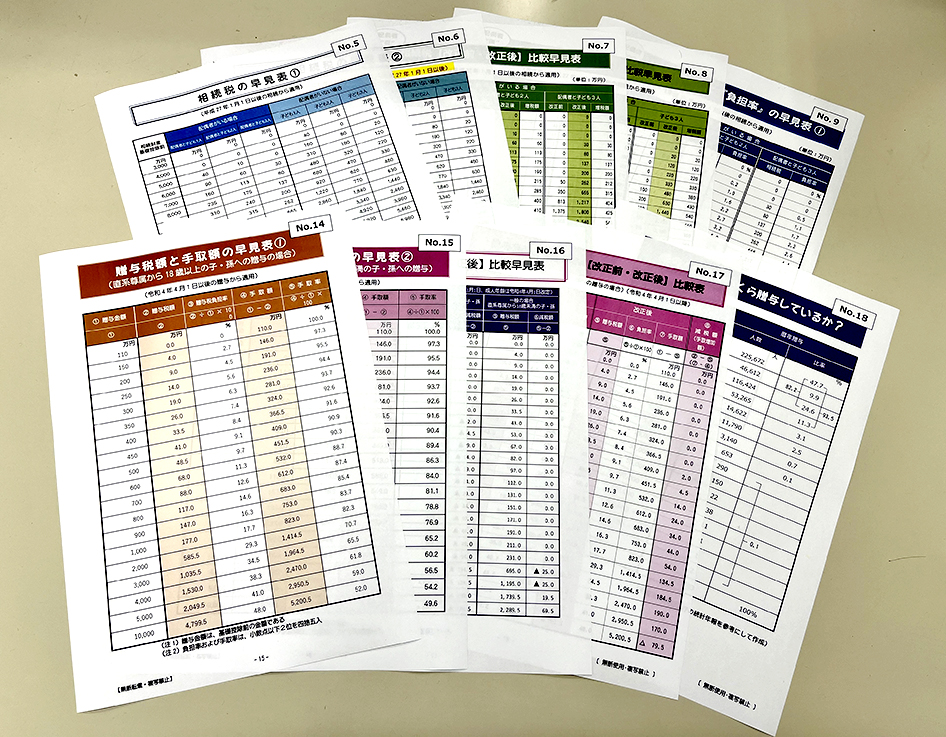

● 使い勝手が良いと大人気『贈与税の人数別・年数別早見表』

● 染宮オリジナル『相続税・節税早見表』

● 染宮が新たに開発する『限界税率早見表』

● 定番のようで意外と手に入らない『相続税の負担率早見表』

● 「いくら手元に残るか」が知りたい!『贈与税の手取額早見表』

● 周りの状況も知りたい!『他の人はいくら贈与しているか分布表』 etc…

この一冊があるだけで

お客様と相続の話ができる!!

自信をもってそう言える手帳に仕上げました。

さらに、

限界税率手帳に含まれる資料の中でも

特に重要と思われるものについては

ラミネート加工した特別仕様のツールをご用意しています。

さらに、参加者同士のセッションを通じ

「自分の口で話してみる、ツールを使ってみる経験」を積むことで

お客様の前でも緊張せず、詰まることなく

すぐに営業に取り掛かることができます。

過去に開催した講座では

「講座の休憩中にお客様にアポを取り、お会いして話してみたところ、契約がいただけました!」

という嬉しいお声もいただいています。

それぐらい『効果実証済み』の手帳であり、講座なのです!

今年こそ、生前贈与を活用した相続対策を始める最大のチャンス!

『限界税率手帖講座』は

相続マーケットに関わる営業マンに

今だからこそ

受けてほしい講座となっています。

なぜなら……

今年(2023年)の贈与については

令和5年度税制改正の適用前なので

『贈与財産の持ち戻し期間が3年』

だからです。

生前贈与を活用した相続対策は

今年から始めるか

来年以降から始めるかで

天と地ほどの差があります。

いわゆる「駆け込み贈与」の千載一遇のチャンスなのです。

だからこそ『今年』学び

『今年』お客様に伝えていただきたいのです。

セミナー開催日から年末までは約4か月あります。

この4か月が勝負です!

変化とチャンスを同時に掴み

相続マーケットで大活躍しましょう!

また、今年は

「暦年課税制度」だけでなく

「相続時精算課税制度」(精算贈与)にも

びっくりするような大きな改正がありました。

この「精算贈与」についても

講座で詳しく講義いたします。

もちろん、「営業話法」についても

盛りだくさんの情報をお届けします。

『受けた翌日に契約がいただける』ほどに

密度が濃く、具体的で、欲しいツールが揃った講座。

ぜひご参加ください!

【気になるセミナーの内容は……】

● 『計画的贈与計画』の時代に生保営業マンがすべきこと

● 最初にお客様にお伝えすべき『相続税と贈与のバランス』

● 相続対策は『持ち戻し期間終了時点』から逆算せよ

● お客様に『限界税率』をどう説明するか

● 使い勝手が良いと大人気『贈与税の人数別・年数別早見表』

● 染宮が独自開発した『究極の相続税・節税早見表』

● 染宮が新たに開発する『限界税率早見表』

● 定番のようで意外と手に入らない『相続税の負担率早見表』

● 「いくら手元に残るか」が知りたい!『贈与税の手取額早見表』

● 周りの状況も知りたい!『他の人はいくら贈与しているか分布表』

● 早見表はいつ、どうやって使う?

● 各種「早見表」を活用した実践型相続トーク etc…

講師プロフィール

【講師】染宮勝巳(そめみや・かつみ)

税理士・CFP

染宮教育総研株式会社 代表

東京都出身。監査法人を経て、1976 年に公認会計事務所入所。

1986 年に染宮教育総研株式会社を設立し、代表取締役に就任。

相続・事業承継対策及びFP業務を中心にコンサルティング業務に専任。

1992年に独立。自社主催セミナーや会員制クラブ等により生保営業マン教育に取り組み、税務の知識を絡めた生保販売話法を長年にわたり提供し続ける。

難しい税制・税務の話をやさしく、そしておもしろく解説する『税で遊ぶ(遊税)』話法を得意としている。

開催情報

| 日時 | |

2023年8月22日(火)10:30~17:00 ※昼食休憩を含みます | |

| 会場 | |

| 飯田橋レインボービル 2階 2A会議室 (〒162-0826 東京都新宿区市谷船河原町11番地) JR「飯田橋」駅西口から徒歩6分 有楽町線・南北線「飯田橋」駅から徒歩5分 東西線・大江戸線「飯田橋」駅から徒歩9分(地下鉄はB3出口) ※飯田橋駅は路線によって出口が異なります。ご注意ください。 |

| 受講料 |

| 【 一般 】・・・・・・・・・・・・121,000円(税込) 【生保営業最強倶楽部会員】・・・・・110,000円(税込) ※受講料には昼食代を含みます。 |

| セミナーにあたっての諸事項について |

| 【セミナー開催形式について】 当セミナーはオープンセミナーのみとなります。 動画販売や中継等はございません。 【最低催行人数について】 当セミナーの最低催行人数は『8名』となります。 開催1週間前(8/15)時点で参加者が8名に満たない場合、セミナーを中止させていただくことがございます。予めご了承ください。 【FP継続教育単位について】 当セミナーはFPの継続教育単位の対象講座となります。 【特定商取引法の表記について】 特定商取引法の表記についてはこちらからご覧ください。 |

当セミナーは満員になりました!ありがとうございました!